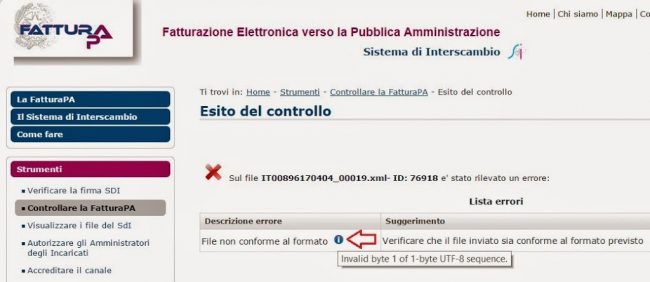

Suggerimenti Compilazione Fattura elettroniche – Documento ufficiale

Pubblichiamo di seguito, il documento ufficiale per la compilazione delle fatture elettroniche versione 1.1 (quella con lo split payment)

Da questo documento, potete ricavare le risposte da dare alle PA che vi contestano fatture che invece sono emesse correttamente.

Suggerimenti compilazione fattura PA vers. 1.1

scaricabile anche dal sito della P.A.Fatturazione elettronica

Premendo i tasti CTRL F si apre una stringa con la quale, inserendo una parola o una frase, potete fare ricerche all’interno del documento.

Provate con la parola “Fiscale” per ricercare il paragrafo relativo al codice fiscale.

Fate attenzione perché le parole sono senza spazi, per cui se volete scriverle entrambe, dovete digitare CodiceFiscale

oppure “bollo” per individuare DatiBollo

Un paio di casi:

proprio su partita iva e bollo segnaliamo che:

- alcune PA hanno respinto la fattura perché contenente partita iva e non codice fiscale. L’art. 1.4.1.2 recita che il codice fiscale è obbligatorio, solo in assenza di partita iva

- vengono richieste le diciture più fantasiose, per indicare il bollo in fattura. L’art. 2.1.1.6.1, recita che l’unico valore ammesso è “SI”